Preventivo surroga mutuo: cos’è e come funziona

Prima di chiedere un prestito si dovrebbe sempre richiedere un preventivo, e nel caso di una surroga di un mutuo non si dovrebbe avere un atteggiamento differente: prima si richiedono più preventivi e poi si sceglie la banca presso la quale “traslocare” con il proprio mutuo.

Ricordiamo che la possibilità di poter rendere le rate del mutuo meno onerose da rimborsare è un diritto dei mutuatari. Un’opportunità che raramente viene ottenuta tramite la rinegoziazione del mutuo. Nella maggioranza dei casi si riesce a ‘risparmiare’ solo sfruttando la regolamentazione sulla portabilità o surrogazione del finanziamento in corso facendo un’attenta selezione a monte in base alle proprie necessità. Vediamo come.

Perché dovrei chiedere dei preventivi?

Chiariamo subito: il contratto di surroga è fattivamente un nuovo contratto di finanziamento. Spesso infatti i mutuatari, quando si muovono per una richiesta di surroga, pensano semplicemente di trasportare il proprio mutuo ad un’altra banca. Un errore dovuto:

- alla mancanza di una nuova ipoteca sull’immobile (ci sarà solo un’annotazione sul registro immobiliare che riporta la nuova banca come beneficiaria della garanzia);

- alla definizione di “portabilità” di un mutuo spesso utilizzata anche nelle offerte dei vari istituti di credito.

Tuttavia, come appena accennato, dal punto di vista sia formale che sostanziale, con la surroga la banca subentrante estingue il mutuo in corso, che quindi cessa di esistere, e accende un nuovo contratto. Anche per questo trattandosi di un contratto completamente nuovo, che necessita anche di una fase di istruttoria completa (con tanto di presentazione di tutti i documenti reddituali e nuova perizia sull’immobile), si dovrebbe sempre procedere prima con una richiesta di più preventivi, per poi passare a una fase di comparazione tra le differenti proposte.

Ricordiamo tra l’altro che con un preventivo è possibile valutare anche l’impatto dello spread applicato dal nuovo istituto di credito. Questo è spesso un po’ più elevato rispetto ad un mutuo di acquisto, in quanto la banca che subentra sostiene dei costi (per l’estinzione del mutuo precedente, per la perizia e per il notaio), e quindi necessita di un margine di guadagno “garantito” leggermente più elevato rispetto a un mutuo con finalità di acquisto.

Ora però bisogna partire dal presupposto che ottenere il preventivo per una surroga a distanza “sfruttando i calcolatori online” può non essere fattibile. Spesso questi tool sono infatti ‘organizzati’ solo per i mutui di acquisto o di ristrutturazione. Esempi in questa direzione li incontriamo anche con grandi banche, come ad esempio Banca Mediolanum o Intesa Sanpaolo.

Quanto sono importanti le simulazioni?

Un preventivo di una surroga mutuo non è una simulazione, altro aspetto che deve essere ben chiaro. Infatti la simulazione di un mutuo ha carattere puramente indicativo, mentre il preventivo riporta tutte le condizioni sulla base delle quali sarà strutturato il contratto qualora venisse superata la fase valutativa. Ovviamente un preventivo non può garantire che nel frattempo il tasso rimanga invariato, mentre per le altre condizioni si ha la certezza di poter contare su una stima precisa dei costi che si dovranno sostenere.

Fatto salvo questo aspetto, anche per quanto riguarda le simulazioni i tool online spesso non ci vengono in aiuto. Ad esempio la già citata Intesa Sanpaolo fa presente anche sul suo sito l’impossibilità di simulare un mutuo surroga, mentre Banca Mediolanum semplicemente non contempla la finalità “surroga” tra le varie alternative.

Altre banche come UniCredit non offrono nessun tipo di ‘calcola rata’, puntando completamente sul valore della consulenza e, nel caso della banca lombarda, sul Voucher di ‘pre-valutazione’.

Per avere un’idea di massima, od ancora per fare una scrematura a monte sulle condizioni che interessano principalmente, è anche possibile riferirsi ai comparatori online che, in alcuni casi, permettono di accedere ad un vero e proprio preventivo fornito da istituti di credito convenzionati. In base alle proprie possibilità è infine consigliabile rivolgersi direttamente alla filiale più vicina della banca d’interesse o a un consulente qualificato che si occupa di mutui.

Esempi

Prendiamo in esame i tool proposti da Widiba, Banca Mediolanum e Intesa Sanpaolo, e vediamo quali sono i limiti oggettivi che presentano soprattutto questi due ultimi casi (N.b. le simulazioni sono utilizzate a mero titolo di esempio per il funzionamento del tool calcola rata)

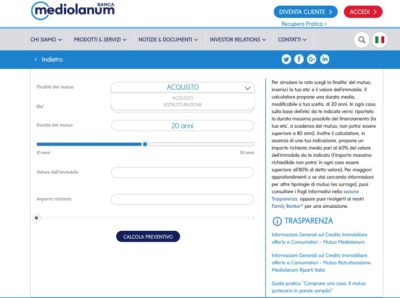

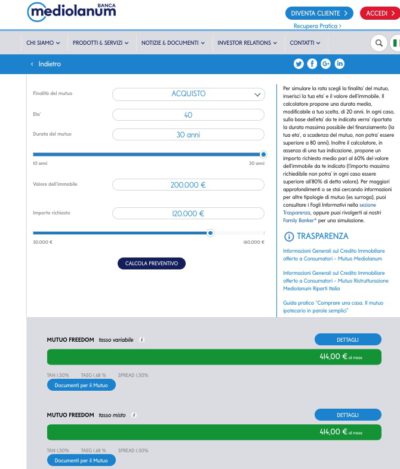

Banca Mediolanum

Come si vede dal menu a tendina il simulatore prende in esame solo Acquisto e Ristrutturazione. Non solo, l’importo minimo richiedibile parte da 30 mila euro nel tool, ma nel caso della surroga l’importo minimo che la banca valuta è di 50 mila euro. Infine nel calcolo del Taeg sono considerate anche le spese accessorie come spese di istruttoria e perizia:

(Fonte: sito ufficiale Banca Mediolanum – Data: 20 novembre 2018)

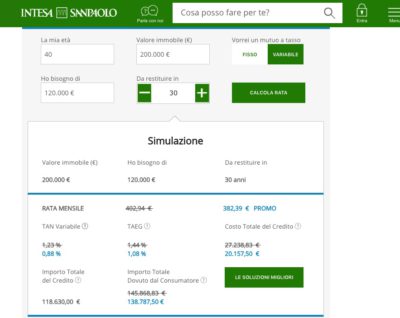

Intesa Sanpaolo

(Fonte: sito ufficiale Intesa Sanpaolo – Data: 20 novembre 2018)

Con Intesa Sanpaolo ci troviamo davanti agli stessi limiti previsti per Banca Mediolanum per l’importo minimo richiedibile fermo a 30 mila euro (per la surroga il minimo è invece 50 mila euro).

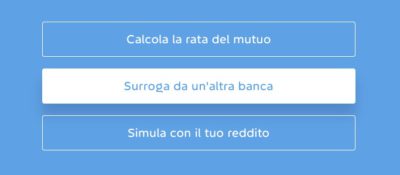

Widiba

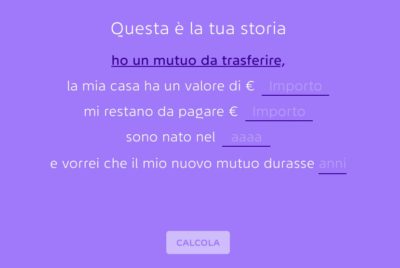

Passiamo ora al simulatore della banca online del gruppo Mps. Come evidente dall’immagine precedente in questo caso la simulazione per la surroga da un’altra banca è possibile. Basterà inserire alcuni semplici dati per accedere ad una simulazione indicativa:

La risposta del sistema metterà in evidenza sia la proposta a tasso fisso che quella variabile oltre ad alcuni vantaggi tipici del mutuo surroga Widiba. E’ altresì possibile visualizzare il foglio informativo ed il piano di ammortamento per esteso. Cliccando infine su ‘Mi interessa’ si accede ad un form per essere ricontattati da un consulente dedicato Widiba.

(Fonte: sito ufficiale Banca Widiba – Data: 20 novembre 2018)

Conclusioni

Se si desidera rendere più bassa la rata del mutuo, prima di cercare una buona offerta per la surroga si dovrebbe tentare la strada della rinegoziazione con la stessa banca. Se non si trova un accordo, allora bisogna richiedere più di un preventivo surroga del mutuo per trovare la proposta più vantaggiosa per la propria situazione, considerato che difficilmente si riuscirà a ottenere una nuova surroga negli anni successivi.

- Guida Surroga

- Confronta mutui surroga

- Documenti surroga mutui

- Legge Bersani mutuo surroga

- Miglior mutuo surroga

- Mutui online surroga

- Portabilità mutuo

- Preventivo surroga mutuo

- Surroga mutuo Inpdap

- Surroga Inps

- Surroga mutuo a tasso variabile

- Surroga mutuo più liquidità

- Surroga mutuo prima casa

- Surroga mutuo ristrutturazione

- Surroga mutuo seconda casa

- Surroga mutuo tasso fisso

- Surroga mutuo tempi minimi