Unika, Fidiamo o Multipremia: guida ai prestiti Fiditalia

La società specializzata nel credito al consumo (appartenente per il 100% al gruppo Societé Generale) denominata Fiditalia propone prestiti di varia tipologia che comprendono anche la cessione del quinto e il credito al consumo, non solo il prestito personale.

Da Aprile 2018 Fiditalia per i suoi prestiti ha adottato il processo di digitalizzazione della richiesta con impiego della firma digitale, per velocizzare l’iter di approvazione. In quest’ottica è ormai previsto un sistema online atto anche alla richiesta di preventivo, che può comunque essere affiancato, come vedremo in seguito, alla procedura tradizionale, ovvero fissando un appuntamento in filiale.

Dal finanziamento finalizzato fino alla cessione del quinto

A chi sono adatte le proposte di prestito della finanziaria del gruppo francese? Se si è alla ricerca di un finanziamento senza doversi preoccupare di ‘spulciare’ le tipologie adatte ad una categoria specifica (ad esempio, pensionati, dipendenti, ecc), Fiditalia può essere una valida scelta.

Questa finanziaria offre infatti solo 3 prestiti personali a cui, come già detto, si aggiungono la classica cessione del quinto (la sola offerta all’interno della sua gamma di finanziamenti che non è adattabile anche agli autonomi), gli acquisti a rate (il cosiddetto credito al consumo), il leasing e le carte revolving.

Approfondimento: Meglio prestito classico o carta revolving?

Le caratteristiche principali dei finanziamenti Fiditalia

Premessa importante: tranne la cessione del quinto, tutte le altre tipologie di prestiti sono accessibili anche a chi è senza busta paga (vedi anche Come ottenere un prestito senza busta paga), come nel caso dei lavoratori autonomi, fermo restando che è sempre richiesta una documentazione certificata reddituale (ad esempio il modello Unico) o in alternativa la presentazione di uno o più garanti.

Tra l’altro tutti i dipendenti, anche quelli con contratto a tempo determinato, con qualche restrizione, possono aderire alla richiesta di preventivo, per poi procedere con l’iter di avanzamento della pratica di finanziamento.

Tipologie di prestiti personali

La tipologia che lascia maggiore libertà di impiego rimane il prestito personale, dotato ulteriormente di flessibilità tramite una serie di opzioni, come nel caso della versione Multipremia che prevede la riduzione del tasso di interesse mano a mano che si rimborsano le rate e si procede verso la conclusione del contratto.

Più classico è invece Fidiamo, che permette di richiedere fino ad un massimo di 40 mila euro (da un minimo di tremila euro) per una durata compresa tra i 2 ed i 7 anni. Il rimborso può avvenire anche con bollettino postale.

Unika (vedi anche Prestito per consolidamento debiti) è invece stato introdotto per coloro che vogliono consolidare altri finanziamenti, con l’obiettivo di rimborsarne solamente uno. Anche in questo caso la durata parte dai 24 mesi fino alle 84 mensilità.

N.B. Anche gli importi richiedibili per Multipremia e Unika partono da 3 mila euro e possono arrivare fino a 40 mila euro.

(Fonte: sito ufficiale Fiditalia – Data: 13 settembre 2021)

Requisiti minimi e documentazione necessaria

Per i prestiti personali come Fidiamo, Multipremia e Unika, ci sono dei requisiti minimi standard e dei documenti fissi che sono necessari per ottenere un preventivo preciso e per poter procedere poi all’eventuale richiesta del finanziamento.

Documenti

- documento di identità in corso di validità;

- codice fiscale oppure tessera sanitaria;

- documento di reddito (CUD, busta paga, cedolino pensione, dichiarazione dei redditi);

- Iban del conto corrente (condizione necessaria per il rimborso delle rate);

- permesso di soggiorno (solo per i richiedenti stranieri).

Requisiti minimi soggettivi

- avere un contratto di lavoro come dipendente a tempo determinato oppure a tempo indeterminato;

- essere un lavoratore autonomo con reddito dimostrabile;

- essere titolare di una pensione che non sia sociale o di invalidità;

- avere un’età compresa tra i 18 anni compiuti e i 77 anni.

N.B. Il prestito di consolidamento Unika richiede anche l’aver altri prestiti in corso, che andranno sostituiti con la somma eventualmente concessa da Fiditalia.

Come ottenere un preventivo?

Come anticipato all’inizio dell’articolo non è possibile fare la richiesta di preventivo via web (è presente un semplice calcola rata online con finalità prettamente promozionali), come accade invece per <Findomestic. I canali da usare nel caso di un preventivo per uno dei prestiti personali di Fiditalia sono:

- via web con ricontatto: si deve compilare il form per venire ricontattati. La procedura parte con la selezione del pulsante ‘Richiedi un preventivo online’ che apre appunto il modulo di ricontatto (Attenzione: non è quindi presente un calcolatore che porti alla proposta di una o più soluzioni tra cui scegliere);

- l’appuntamento in filiale.

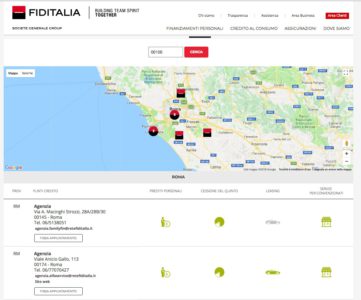

In questo caso tramite la ricerca interattiva è possibile individuare la filiale più comoda da raggiungere. Basterà selezionare l’agenzia di interesse e cliccare su Fissa un Appuntamento. Compilando il form seguente è possibile venire ricontattati proprio da quella filiale.

La ricerca online permette anche di vedere quali sono i servizi offerti dai differenti punti Fiditalia (non tutti offrono la cessione del quinto oppure il leasing). Qualsiasi sia il canale scelto, comunque, il preventivo non verrà fatto immediatamente visto l’intervento diretto di un consulente Fiditalia.

Non è presente un numero verde generico visto che per informazioni bisogna chiamare il telefono fisso 02 43018799 che è attivo da Lunedì a Venerdì dalle ore 9.30 fino alle 13.30 e dalle 14.30 fino alle 18.00. Come altri contatti sono indicati sul sito:

- compilazione del modulo dedicato ai servizi post vendita (da utilizzare e compilare tramite il sito);

- invio di una mail all’indirizzo [email protected].

Cessione del quinto Fiditalia

Per chi volesse la cessione del quinto, viene proposto un solo prodotto che prende il nome di Quintocé (sia che si tratti di un dipendente pubblico, privato o pensionato). Le caratteristiche sono simili prevedendo una durata compresa tra 24 e 120 rate, mentre per i tassi ci sono differenze tra le varie categorie, ulteriormente aumentate dalla presenza o meno di eventuali convenzioni e accordi con singole aziende.

Attenzione: per i dipendenti privati la cessione è con Tfr.

Vantaggi e svantaggi

L’aspetto meno positivo è senza dubbio l’impossibilità di poter accedere completamente online ai servizi. Infatti, per poter richiedere un preventivo o compilare la domanda di finanziamento bisogna recarsi presso una delle agenzie, che compensano a questa limitazione con una distribuzione abbastanza capillare sull’intero territorio nazionale, e comunque nelle maggiori province.