Andamento mutui a tasso variabile: attenzione al costo della rata futura

Perché preferire i mutui a tasso variabile? Una domanda assolutamente lecita, soprattutto nei momenti in cui i tassi possono subire delle variazioni notevoli come nel periodo post Covid.

Prima di rispondere bisogna però capire bene come funziona il tasso variabile, un approfondimento che proveremo a fare in questo articolo analizzando i pro ed i contro, anche rispetto ad un mutuo a tasso fisso.

Indice

- Come funziona?

- Un investimento a tutti gli effetti

- Andamento e previsioni sui tassi: quanto servono?

- Le aspettative di mercato

- Propensione al rischio

- Il mutuo variabile “conviene sempre” ma non a tutti

- Tasso fisso o tasso variabile? Questione di “certezze”

- I vantaggi del mutuo “strutturato” o con check up, senza rinunciare al risparmio: come fare

- Esempio pratico

Come funziona?

Quando ci avviciniamo ai finanziamenti (macrocategoria alla quale appartengono anche i mutui), nel 99% dei casi ci troveremo a fare i conti con l’ammortamento alla francese. Che cosa significa? Che le rate sono costituite all’inizio principalmente da interessi, con la quota di capitale che progressivamente aumenterà nel corso degli anni.

Nel caso del tasso variabile questi interessi vengono calcolati in primis al momento della stipula (con la determinazione del piano di ammortamento iniziale) per poi essere ricalcolati ad intervalli prefissati a livello contrattuale (normalmente a 3 mesi). Il tutto rispetto ad un indice di riferimento (ormai si tratta quasi sempre di tasso Euribor e Bce). Ciò potrebbe portare nel tempo ad una variazione della rata in senso positivo e negativo.

Fatta questa premessa, con un tasso variabile partiremo con una rata mediamente più bassa di quella di un tasso fisso, in quanto l’indice Euribor a tre mesi è più basso dell’indice Eurirs a lungo termine del mutuo a tasso fisso.

Inoltre occorre sapere che il tasso finito è composto dal tasso di riferimento (Euribor, Bce, Eurirs) più il guadagno della banca, che è dato dallo spread.

Se sul tasso di riferimento non possiamo fare granché perché è uguale per tutte le banche, per scegliere un tasso più competitivo dovremmo concentrarci sullo spread che invece può variare a seconda dell’istituto di credito scelto ed è fisso per tutta la durata del piano di ammortamento (generalmente è più basso per un mutuo a tasso variabile).

Un investimento a tutti gli effetti

Come fare la scelta giusta dunque? Il mutuo rappresenta un investimento, per cui la scelta dovrebbe cadere su quello che offre il miglior rapporto qualità/prezzo ed allo stesso tempo incarna, nel miglior modo possibile, il “profilo di rischio” del potenziale mutuatario.

Per questa ragione non basta rispondere alla domanda su quale sia il momento migliore per scegliere un mutuo a tasso variabile, riferendosi esclusivamente ai momenti in cui i tassi sono ai minimi o particolarmente bassi (vedi anche Tassi mutui), dato che prima o poi torneranno inevitabilmente a salire.

Per fare questo genere di valutazione può essere molto più utile guardare non al singolo momento, ma eventualmente fare una breve panoramica sull’andamento dei mutui in un determinato intervallo di tempo e considerare le previsioni.

Andamento e previsioni sui tassi: quanto servono?

La premessa deve essere una: le previsioni, di qualsiasi tipo, non sono sicure al 100%. Questo discorso vale sia per gli investimenti in generale che per l’andamento dei tassi (variabili e fissi) dei mutui più nel particolare. Tuttavia, se si considera l’andamento storico dei tassi di riferimento (principalmente l’Euribor, l’Irs o l’Eurirs), si possono constatare delle condizioni ricorrenti. Per questa ragione gli esperti riescono a dare delle indicazioni preziose su quelle che possono essere le aspettative su un trend in aumento oppure in discesa.

Fare attenzione all’andamento dei mutui a tasso variabile è molto importante, se si considera un periodo utile (non l’arco di pochi mesi, ma di alcuni anni), ma solo questo dato non ci permette di fare la scelta più adatta alle nostre esigenze perché va valutato in funzione di altri due aspetti: le aspettative del mercato e la propensione al rischio del mutuatario.

Le aspettative di mercato

Se nel mercato dei tassi ci sono aspettative su un rialzo dei tassi le banche tenderanno a coordinare le scelte sugli spread applicati. Quindi a ridosso di possibili decisioni di politica monetaria (legate in primis alle decisioni della BCE sul taglio o l’aumento del tasso ufficiale), c’è la tendenza a variare gli spread.

In queste fasi c’è qualche banca che fa da apripista, e nel caso di un taglio allora ci si dovrebbe muovere rapidamente perché poi le reazioni delle concorrenti potrebbero portare ad un riallineamento verso l’alto. Come risultato si avrà un costo ‘generale’ più contenuto per uno spread più basso, mentre ricordiamo che il tasso di riferimento è uguale per tutte le banche e le finanziarie.

Propensione al rischio

Se si ha un carattere molto prudente, che vive male situazioni che non sono di completo controllo (come può accadere a volte con i mutui a tasso variabile), allora il discorso economico dovrà andare in secondo piano. La tranquillità di un tasso fisso (soprattutto nel caso di prima casa), o al massimo di un variabile con cap (meno conveniente rispetto a un variabile puro) dovranno avere il peso maggiore nelle proprie scelte.

Tra l’altro l’andamento del 2022 è e sarà una cartina al tornasole di queste situazioni altamente variabili tra l’ipotetica fine della pandemia di Coronavirus e le previsioni di guerra che rischiano di impattare sull’inflazione spingendo le banche centrali a mettere mano ai tassi d’interesse.

Il mutuo variabile “conviene sempre” ma non a tutti

Se al centro delle proprie valutazioni il primo posto viene occupato da quelle di natura economica, allora diventa chiaro il perché il mutuo a tasso variabile convenga sempre, dato che di partenza si ha un tasso finito più basso, dovuto sia ad uno spread inferiore rispetto agli altri tipi di mutui (soprattutto quelli variabili con tetto massimo), e sia ad un tasso di partenza più basso di quello di un tasso fisso.

Anche quando il tasso salirà in futuro, si otterrebbe comunque un maggior risparmio dato che per la capitalizzazione composta degli interessi la loro incidenza è maggiore nei primi anni di ammortamento, con un effetto che scema mano a mano che la quota capitale sale e il capitale residuo da rimborsare scende.

Quello che è certo è che il mutuo a tasso variabile con cap non porta a vantaggi di natura economica dato che rischia di essere oneroso quasi quanto un fisso, con livelli di cap molto elevati, ed il tutto nella possibilità che i tassi di indicizzazione possano giungere a tali importi in modo improvviso (cosa molto remota se non quasi impossibile a causa della globalizzazione dei mercati finanziari e delle politiche monetarie internazionali).

Tuttavia bisogna fare un’altra valutazione, non meno importante, ovvero quella della sostenibilità della rata, non tanto nel momento attuale, quando è quasi ovvio che si riesca a far fronte ai pagamenti, quanto nel futuro, prossimo e non.

Tasso fisso o tasso variabile? Questione di “certezze”

Ciò che fa la differenza, e può rappresentare una discriminante che però deve trascendere l’aspetto della convenienza puramente economica, è la certezza delle rate da rimborsare (tipica dei mutui a tasso fisso), che a sua volta permette di valutare con più attenzione anche i possibili impegni economici futuri. Tuttavia se si sceglie una rata a tasso variabile sostenibile in modo comodo, considerando anche le possibili evoluzioni reddituali, questo genere di mutuo rimane ancora una volta la soluzione più conveniente.

Oggi inoltre non si è più costretti a sposare unicamente i mutui a tasso variabile o fisso od ancora ad optare per una soluzione ibrida poco flessibile rappresentata dal classico mutuo a tasso misto.

Cosa valutare per scegliere il miglior mutuo? Gli indecisi, o coloro che sono molto attenti alle dinamiche del mercato dei tassi, e che hanno la volontà di cogliere le migliori occasioni che eventualmente si presentano, hanno infatti a disposizione i mutui ad opzione o strutturati.

Se invece non si ha questo approccio ma non si vuole rinunciare ugualmente ai vantaggi di questo tipo, molto interessanti risultano essere le proposte di mutuo che periodicamente offrono un vero e proprio check up.

I vantaggi del mutuo “strutturato” o con check up, senza rinunciare al risparmio: come fare

I mutui con check up sono a volte facili da “sfruttare”. Si devono semplicemente rispettare gli appuntamenti che vengono segnalati a distanza di anni, oppure rispondere agli inviti di recarsi in filiale per fare il punto della situazione. Non vanno visti come una perdita di tempo, ma come un’opportunità di aggiustare le condizioni migliorabili.

I mutui strutturati permettono di scegliere se spostarsi da un tasso ad un altro (ad esempio trasformare i mutui a tasso variabile in quelli a tasso fisso o viceversa) senza dover modificare il contratto originale. Per esercitare questi diritti o opzioni si hanno due possibilità:

- esercizio gratuito fino a un numero limitato di volte (generalmente la prima opzione è gratuita, dalle altre si paga un contributo);

- esercizio gratuito entro un intervallo di tempo più rigido.

La comunicazione delle scelte fatte deve avvenire rispettando le indicazioni riportate nel contratto. Generalmente è accettata la comunicazione scritta mentre in alcuni casi si deve firmare un’autorizzazione specifica.

Esempio Pratico

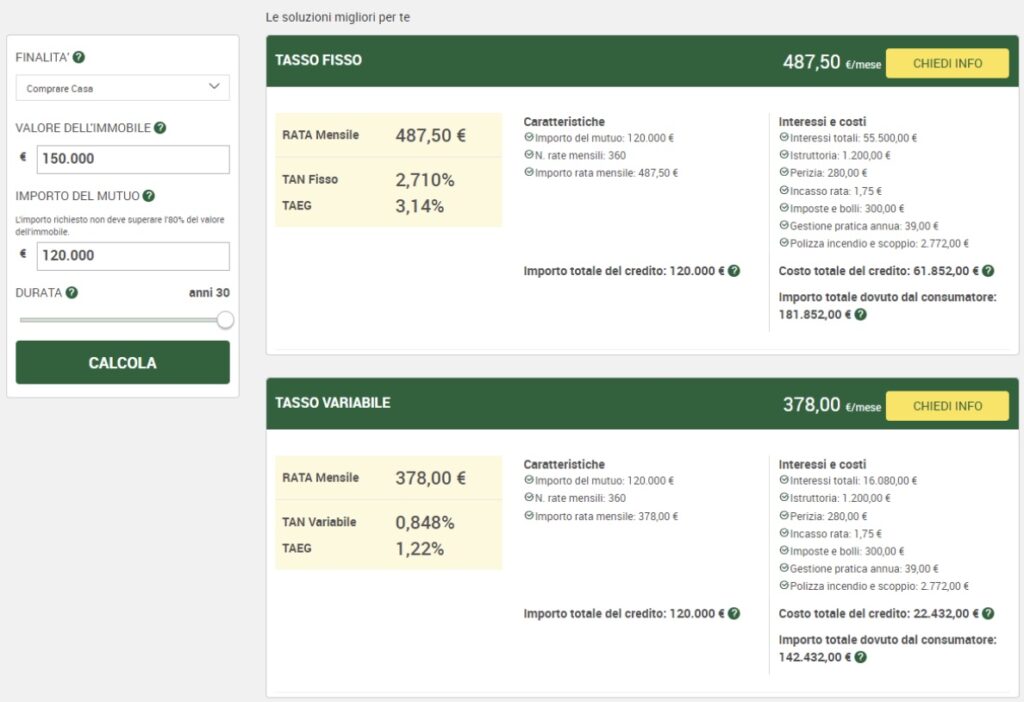

Per comprendere fattivamente quanto evidenziato all’interno dell’articolo proponiamo la simulazione effettuata con il calcola rata di Credem che raffronta le condizioni di un mutuo a tasso variabile con uno a tasso fisso. Come vediamo, la simulazione comprova la politica di un tasso Tan notevolmente inferiore per il variabile con quasi 39000 euro di interessi in meno alla fine del piano di ammortamento.

Rimane però complicato comprendere quanto questo gap rimarrà così evidente, soprattutto nel caso di un mutuo a 30 anni come quello preso in considerazione nell’immagine estrapolata dal sito ufficiale Credem al 23 maggio 2022.

- Approfondimenti

- Ammortamento mutui tasso variabile

- Andamento tasso variabile

- Mutuo Euribor negativo

- Mutuo con Floor

- Taeg mutuo

- Tassi negativi mutui

- Tasso Bce Euribor

- Migliori mutui a tasso variabile

- Mutuo cambio casa

- Mutuo contante Unicredit

- Mutuo in asta Unicredit

- Mutuo Valore Tuo