Cos’è la surroga: guida e consigli utili

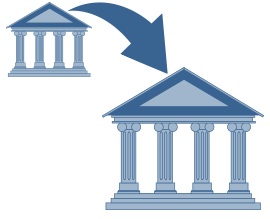

Con la Legge Bersani n. 40/2007 avete la possibilità di trasferire il vostro mutuo relativo all’acquisto della prima casa, dalla vostra banca ad un’altra, che magari vi offre condizioni più vantaggiose: il tutto senza sopportare alcun onere aggiuntivo.

L’atto che consente di effettuare una simile operazione è la surroga: si tratta di un contratto trilaterale che coinvolge il mutuatario, la banca originaria e la banca subentrante. Con questo atto la banca originaria cede alla banca subentrante.

Quindi prima condizione fondamentale: la surroga non può essere fatta con la stessa banca con cui si ha già un contratto di mutuo in corso.

In questo caso si procede con la rinegoziazione, che dovrebbe puntare ugualmente a migliorare le condizioni economiche applicate e non prevede costi o variazioni sull’ipoteca.

Indice articolo

- Come funziona la surroga?

- Vantaggi surroga

- Cos’è la sostituzione del mutuo e quando conviene

- Requisiti surroga

Come funziona la surroga?

Con l’operazione di surrogazione la banca originaria cede alla banca subentrante l’iscrizione ipotecaria (a suo tempo concessa dal cliente in occasione della contrazione del mutuo); di contro la banca subentrante si fa carico di saldare il debito residuo del mutuo originario. Non si ha una nuova iscrizione di ipoteca ma la variazione viene riportata sulla precedente tramite una annotazione a margine che deve essere fatta comunque dal notaio.

Infine, il cliente, liberato dal precedente finanziamento, si impegna con la banca subentrante mediante un nuovo mutuo al rimborso del debito residuo, e alle condizioni concordate.

Per ulteriori chiarimenti puoi visitare la Guida sui mutui della Banca d’Italia.

Quando è vantaggiosa la surroga

Il nuovo mutuo può prevedere, oltre a condizioni economiche differenti, anche un periodo di ammortamento diverso rispetto al precedente. Pertanto, se nel pagamento della rata originaria avete avuto qualche difficoltà nel rimborsare le rate, potrebbe esservi utile allungare la durata residua del finanziamento, al fine di spalmare il debito restante in un tempo maggiore, e pagare così una rata più bassa (vedi anche Rifinanziamento mutuo).

E’ fuor di dubbio che un allungamento della durata complessiva comporta una maggiore spesa finale in termini di interessi corrisposti. E sarebbe bene verificare se l’aggravio dovuto all’allungamento, sia compensato (almeno in parte) dal tasso più basso previsto nella surroga.

Inoltre, in caso di polizze obbligatorie come quella incendio e scoppio sull’immobile finanziato, o facoltative, come le polizze TCM (temporanee caso o morte), vengono trasferiti i vincoli a favore della banca originaria alla banca subentrante. Dunque non si deve sottoscrivere nessun nuovo contratto assicurativo.

Per i costi invece le spese di perizia e notarili sono interamente a carico della banca subentrante, pertanto si ribadisce che il contratto di surroga è interamente gratuito per il cliente (vedi anche Modello 730 precompilato mutui).Qui però ci sono delle ovvie limitazioni, perché la condizione è garantita fin tanto che ci si rivolge al notaio della “banca” surrogante che ha in corso delle convenzioni e costi prefissati. Se si va da un notaio di fiducia, la banca coprirà fino a una determinata cifra, mentre la parte restante deve essere pagata dal mutuatario.

Inoltre se si richiede anche della nuova liquidità, non si usa un solo contratto, ma a quello della surroga si affianca quello che permette di ottenere il surplus rispetto alla somma necessaria per poter traslocare il precedente finanziamento. Quindi per questo secondo contratto ci sono delle spese che saranno comunque a carico del richiedente.

Vedi anche la lista ufficiale delle banche convenzionate con l’Inps.

Cos’è la sostituzione del mutuo e quando conviene

Spesso le banche “tentano” i clienti interessati alla surroga con una proposta di un nuovo mutuo con importo maggiore rispetto al debito residuo, magari destinato a mutuo più liquidità.

Occorre tuttavia ricordare che con la surroga potrete scegliere di optare per un altro regime di tassi, di mantenere inalterata la durata oppure variarla, ma non potrete variare né l’intestazione della parte mutuataria, né l’importo del nuovo mutuo, che deve essere esattamente pari al debito residuo del precedente.

(Per approfondire l’argomento ti consiglio di leggere Cambiare intestatario di un mutuo)

In caso contrario vi troverete dinanzi alla sostituzione del mutuo, che differentemente dalla surroga ha dei costi per il cliente.

Nella sostituzione, infatti, dovrete affrontare tutti i costi che si affrontano per contrarre un nuovo mutuo: atto notarile, spese di perizia e commissioni di istruttoria. In più si devono calcolare anche le commissioni di estinzione anticipata. Mentre per le polizze obbligatorie, ricordate che potete sempre pretendere di mantenere per buoni i contratti stipulati in occasione del precedente mutuo, a meno che l’importo del nuovo finanziamento non superi quello originario.

Ci sono dei casi in cui anche la sostituzione può avere dei vantaggi: se vi sono nuove esigenze da finanziare (come la ristrutturazione dell’immobile, ad esempio), e la dinamica dei tassi è a voi favorevole (ad esempio i tassi nel periodo in cui avete acquistato casa erano più alti di quelli attuali) potrebbe essere utile una sostituzione del mutuo, ma anche in questo caso non con la stessa banca originaria perché la rinegoziazione rimane sempre la carta migliore da giocare.

Inoltre va detto anche che gli spread che le banche applicano sulle surroghe sono più alti rispetto a quelli concessi su nuovi mutui (proprio perché in caso di surroga è la banca subentrante a farsi carico dei costi notarili).

Requisiti Surroga: ma posso realmente ottenerla?

Vale la pena infine sottolineare, che dal 2007 ad oggi le banche hanno concesso in molti casi la surroga. Sicuramente sono molti i fattori che contribuiscono a incentivare questa operazione. Prima di tutto la surroga è vantaggiosa più per il cliente che per le banche subentranti. Infatti gli istituti bancari pur di ottenere un nuovo cliente applicano alla surroga condizioni di favore anche se per loro l’operazione è in realtà poco profittevole; molto spesso si tratta di sopportare dei costi contro interessi complessivi da percepire molto bassi. In effetti se il capitale residuo è inferiore ad € 50.000 o la durata residua è inferiore ai 7 anni, difficilmente una banca si fa carico dell’operazione.

In secondo luogo in questo periodo in cui la liquidità del sistema è scarsa, le banche preferiscono accaparrarsi un nuovo cliente che magari un domani investirà i suoi risparmi in altre operazioni più redditizie, come ad esempio accendere un nuovo mutuo, che ha una maggiore marginalità (commissioni di istruttoria, perizia, polizze abbinate, ecc.).

Evidenziamo che la rischiosità delle famiglie aumenta: se sino al 2008 in Italia i mutui sulle prime case venivano onorati regolarmente, negli ultimi anni si sta assistendo spesso a mutui passati in contenzioso, e l’esecuzione forzosa sull’immobile, che prima sembrava essere solo una garanzia teorica, purtroppo oggi spesso trova riscontro nella realtà.

In generale si può affermare che anche se apparentemente non rappresentate dei nuovi clienti con un alto potenziale di rendimento, una buona capacità di reddito , un risparmio consistente da depositare, e non appartenete a categorie professionali gradite (come liberi professionisti affermati), potete provare a richiedere la fattibilità di una surroga del mutuo per scoprire di quanto è possibile diminuire la rata.

- Guida Surroga

- Confronta mutui surroga

- Documenti surroga mutui

- Legge Bersani mutuo surroga

- Miglior mutuo surroga

- Mutui online surroga

- Portabilità mutuo

- Preventivo surroga mutuo

- Surroga mutuo Inpdap

- Surroga Inps

- Surroga mutuo a tasso variabile

- Surroga mutuo più liquidità

- Surroga mutuo prima casa

- Surroga mutuo ristrutturazione

- Surroga mutuo seconda casa

- Surroga mutuo tasso fisso

- Surroga mutuo tempi minimi

- Guida Sostituzione mutuo

- Liberare un garante sostituendo il mutuo di ristrutturazione prima casa

- Sostituzione mutuo

- Sostituzione mutuo più liquidità

- Esempi mutui surroga

- Surroga mutuo Banco di Napoli

- Surroga mutuo BNL

- Surroga mutuo Poste Italiane

- Surroga mutuo Unicredit

- Guida Rinegoziazione

- Rinegoziazione mutuo Bnl

- Rinegoziazione mutuo UniCredit