Opinioni mutuo personalizzato Ubi Banca Carime

Nell’offerta della sezione mutui di Ubi Banca troviamo una scelta abbastanza ampia e soprattutto una rinnovata attenzione per i giovani. Infatti questa banca fa parte di quelle che hanno firmato nel 2014 l’intesa per il Fondo di garanzia prima casa, che consente di arrivare a una percentuale finanziabile dell’immobile con mutuo fino al 100 per cento dell’importo necessario.

(Fonte: sito ufficiale Ubi Banca – Data: 12 febbraio 2019)

Specializzazione o personalizzazione dell’offerta?

Riuscire ad accontentare tutti è un obiettivo irraggiugibile soprattutto quando si propongono mutui. Alcune banche tentano la strada del prodotto generico, così da abbracciare un pubblico molto vasto, mantenendo un’offerta standard anche per lunghi periodi, mentre altre puntano su prodotti personalizzabili.

Questa seconda strada è quella intrapresa dal gruppo di Ubi Banca: quindi le opinioni sul mutuo Ubi Banca presenti sul web possono essere anche molto diverse tra loro, passando da pareri entusiasti ad opinioni negative.

Le tipologie di mutuo Ubi Banca: dalla rata leggera alle soluzioni più “sicure”

I mutui della banca bergamasca sono organizzati per serie, così da essere facilmente identificati, combinando le caratteristiche principali relative al tasso e all’organizzazione (o struttura) del mutuo stesso alle proprie necessità specifiche. In questo modo si è cercato di combinare la specializzazione senza perdere troppo in termini di flessibilità.

Nel particolare chi vuole un mutuo a tasso variabile con cap può rivolgersi al mutuo Prefix, mentre chi preferisce una rata più leggera mano a mano che passa il tempo può guardare al mutuo Ubi Light.

Il Mutuo Ubi Replay è invece adatto a coloro che vogliono una rata fissa e una durata variabile, ed il mutuo Open a chi cerca un mutuo strutturato. Infine è possibile scegliere all’interno della serie dei mutui flessibili o, semplicemente, i classici a tasso fisso o variabile.

(Fonte: sito ufficiale Ubi Banca – Data: 12 febbraio 2019)

Mutui flessibili

Più di recente, si è aggiunta la serie “flessibile” che comprende la tipologia “tasso fisso” e “Sempre Light”. Questi finanziamenti prevedono la possibilità di sospendere le rate fino a 18 mesi. Tale opportunità può essere utilizzata per un massimo di due volte per tutto il piano di ammortamento, lasciando trascorrere almeno 3 anni da una richiesta all’altra).

E’ altresì possibile ridurre l’importo della rata, allungando in proporzione il piano di ammortamento. Ma attenzione non si tratta di una rinegoziazione del mutuo in quanto Ubi nel contratto prevede già l’importo della rata che si può ottenere con un abbassamento e quanto si allungherà in proporzione il piano di ammortamento stesso.

(Fonte: sito ufficiale Ubi Banca – Data: 12 febbraio 2019)

Caratteristiche e spread

La percentuale massima finanziabile prevista si ferma per lo più all’80% (tranne che nelle ipotesi previste dal Fondo di garanzia mutui per la prima casa), mentre sulla durata abbiamo una politica molto diversificata che mantiene solo sui mutui più tradizionali quella tipica che arriva fino a 30 anni.

Nel particolare se andiamo sul mutuo Prefix la durata massima (comprensiva di preammortamento) si ferma a 25 anni, mentre per il mutuo open può arrivare fino a un massimo di 50 anni (ovvero 600 rate). Questo è già di per sé un aspetto che dovrebbe far dare il giusto peso all’aspetto della personalizzazione percorribile solo con una valida consulenza.

Per quanto riguarda i costi accessori il discorso è abbastanza complicato, fatta eccezione la voce relativa alle spese di istruttoria fissate a un minimo non inferiore ai 1000 euro e comunque calcolati con una percentuale dell’1,10%. Per la perizia ed altri costi si deve infatti considerare sia il valore periziabile che il canale attraverso il quale si ottiene il mutuo, essendo Ubi Banca attiva nella stipula di accordi per il collocamento dei suoi prodotti attraverso vari canali, come ad esempio Prestitalia.

(Fonte: sito ufficiale Ubi Banca – Data: 12 febbraio 2019)

A fronte di questa ampia scelta anche il livello degli spread può variare notevolmente . Tuttavia si può ottenere qualche sconto rivolgendosi alle proposte delle banche appartenenti allo stesso gruppo, dalla versione online della banca stessa alle altre come la Banca Carime.

Mutuo Ubi Carime: al di là delle sigle caratteristiche comuni

Banca Carime, ad esempio, presenta alcuni mutui “diversi” rispetto a quelli proposti da Banca Ubi o le altre del gruppo. Tuttavia considerando i costi e le condizioni economiche medie dei vari mutui, al di là dei nomi, non ci sono delle grandi differenze ad eccezion fatta per il mutuo Twin e quello con ammortamento “elastico”.

(Fonte: sito ufficiale Banca Carime – Data: 12 febbraio 2019)

L’offerta online e il calcola rata

Un servizio disponibile per tutti, non necessitando di alcuna registrazione, è quello del calcolatore online, tramite il quale si può fare una simulazione. L’uso dei tools è semplice ed è stato strutturato in modo tale da consentire un primo calcolo a chiunque sulla base delle informazioni più o meno certe che si hanno in quel momento:

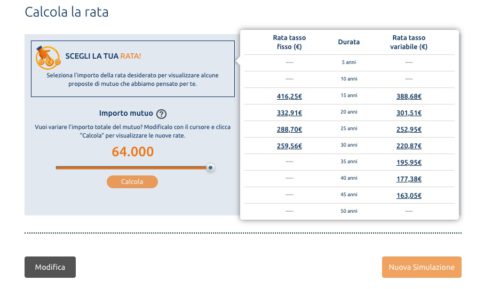

A titolo di esempio abbiamo scelto di usare quello che ci permette di calcolare la rata sostenibile, in funzione dell’importo da richiedere. Nel nostro caso abbiamo indicato uno stipendio di 1500 euro mensili, un valore della casa di 80 mila euro e una famiglia a carico di tre persone. Con questa simulazione il sistema ci propone quindi l’importo massimo ottenibile e le varie opzioni di rata e tipologia di mutuo che potremmo scegliere:

(Fonte: sito ufficiale Ubi Banca – Data: 12 febbraio 2019)

Attenzione: questo sistema non si può sostituire a quello di una vera e propria consulenza, avendo più che altro carattere orientativo. E’ infatti possibile contattare gli esperti mutuo Ubi banca compilando il form presente sul sito ufficiale così da ‘accedere ad un contatto diretto via telefono. Ovviamente questo contatto con un esperto non sostituisce il successivo passaggio obbligatorio che è la richiesta di preventivo ufficiale a cui deve seguire una valutazione attenta della sostenibilità della rata.

- Banche tradizionali

- Banca 5

- Bancapulia

- Banca dell' Adriatico

- Banca del Mezzogiorno

- Banca di Credito Cooperativo (BCC)

- Banca Etica

- Banca Etruria

- Banca Generali

- Banca Marche

- Banca Mediolanum

- Banca Nuova

- Banca Popolare dell'Emilia Romagna

- Banca Popolare di Bari

- Banca Popolare di Milano (BPM)

- Banca Popolare di Vicenza

- Banca Popolare Puglia e Basilicata

- Banca Popolare di Sondrio

- Banca Sella

- Banco di Napoli

- Banco di Sardegna

- Banco Popolare

- Barclays

- Biverbanca

- BNL

- Carichieti

- Carige

- Cariparma

- Cariri

- Cariromagna

- Carisbo

- Carivit

- Cherry Bank

- CiviBank

- CR Veneto

- Credem

- Credipass

- Credit Agricole

- Creval

- Deutsche Bank

- FriulAdria

- Intesa SanPaolo

- MPS

- Poste Italiane

- Ubi Banca

- Unicredit

- Unipol

- Veneto Banca

- Banche online

- Bancadinamica

- Che Banca

- Fineco

- Findomestic

- Hello! Bank

- Ing Direct

- IWBank

- Webank

- Widiba

- YouBanking